Mit der Corporate Sustainability Reporting Directive (CSRD) kommen ab dem Berichtsjahr 2024 umfangreiche nichtfinanzielle Offenlegungsanforderungen auf Unternehmen zu. Wie bereiten sich die DAX40-Unternehmen darauf vor? Lässt sich aus dem aktuellen Reporting bereits ableiten, welche Themen bei der Vorbereitung auf die neuen Berichtsanforderungen besondere Aufmerksamkeit erfordern? Um diesen Fragen auf den Grund zu gehen, haben wir die Nachhaltigkeitsberichterstattung der DAX40-Unternehmen für das Geschäftsjahr 2022 genau unter die Lupe genommen.

Die wichtigsten Ergebnisse im Überblick

Wesentlichkeit: Fast ein Viertel der DAX40-Unternehmen (9 Unternehmen) berücksichtigen 2022 in ihrer Wesentlichkeitsanalyse auch vor- und nachgelagerte Impacts.

Stakeholder-Einbeziehung: Knapp ein Drittel (13 Unternehmen) berichten 2022 über eine dezidierte Stakeholder-Strategie.

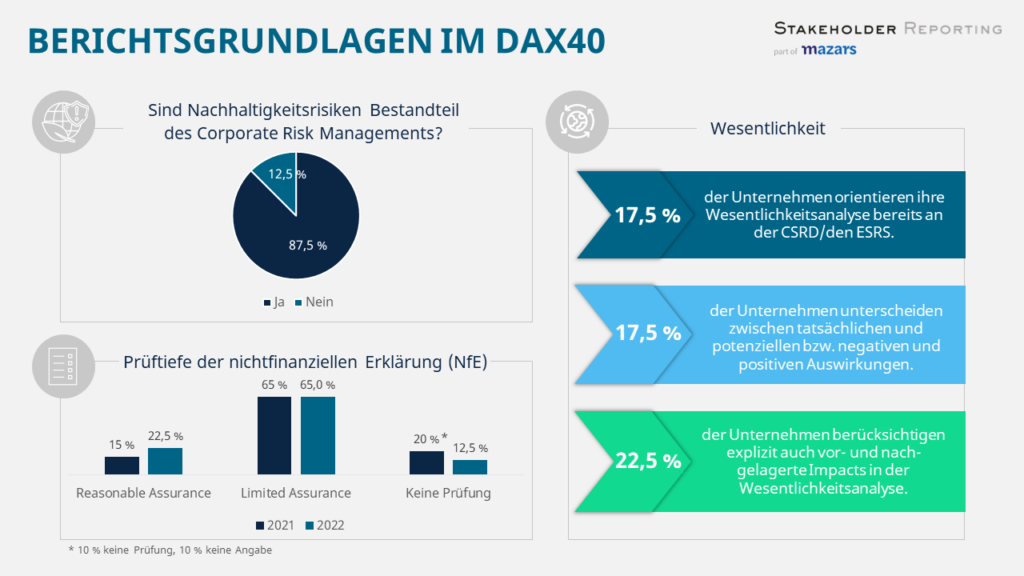

Risikomanagement: 35 DAX-Unternehmen haben 2022 die Analyse von Nachhaltigkeitsrisiken bereits in ihrem Corporate Risk Management verankert.

Prüfung: 34 DAX-Unternehmen ließen 2022 die nichtfinanzielle Erklärung (NfE) bzw. den Bericht vollständig prüfen.

Die DAX40-Unternehmen sind in Bezug auf das nichtfinanzielle Reporting die erfahrensten Organisationen in Deutschland. Sie berichten in der Regel bereits seit mehr als einer Dekade gemäß den Berichtsstandards der Global Reporting Initiative (GRI) und seit einigen Jahren auch nach dem CSR-Richtlinie-Umsetzungsgesetz (CSR-RUG). Gleichzeitig sind sie mit einem zunehmenden Druck von Investor*innen konfrontiert, ESG-Transparenz zu steigern und ihre ESG-Rating-Performance zu verbessern. Vor diesem Hintergrund beginnen viele DAX40-Unternehmen bereits jetzt schrittweise damit, ihre nichtfinanzielle Berichterstattung auf die neuen Anforderungen der CSRD vorzubereiten. Schließlich gehören sie zu den Unternehmen, die bereits ab dem Berichtsjahr 2024 als erste CSRD-konform berichten müssen.

Wir wollten herausfinden, ob sich aus der aktuellen Berichterstattung der DAX40-Unternehmen für das Geschäftsjahr 2022 bereits Erkenntnisse dazu ableiten lassen, welche Herausforderungen die Umsetzung der CSRD in der Praxis mit sich bringen kann. Dies beleuchten wir in einer zweiteiligen Artikelserie. Im ersten Teil geht es um die Frage, wie es um zentrale Berichtsgrundlagen bestellt ist: Dazu haben wir Themen wie Wesentlichkeitsanalyse, die Einbeziehung von Stakeholdern, das Risikomanagement, die Prüftiefe und die Anwendung von Reportingstandards untersucht.

CSRD – ein Überblick

Fast 50.000 Unternehmen werden künftig EU-weit über Nachhaltigkeitsaspekte berichten müssen – auch kapitalmarktorientierte kleine und mittlere Unternehmen, die bisher keiner nichtfinanziellen Berichtspflicht unterlagen. Als erste betroffen sind große Unternehmen, die bereits heute der Non-Financial Reporting Directive (NFRD) bzw. dem CSR-Richtlinie-Umsetzungsgesetz (CSR-RUG) unterliegen: Sie müssen ab dem Berichtsjahr 2024 die neuen Vorgaben anwenden. Kapitalmarktorientierte KMU müssen ab dem Berichtsjahr 2026 – mit Aufschubmöglichkeit bis 2028 – erstmals CSRD-konform berichten.

Unser Analyse-Ansatz

Im Mai 2023 haben wir die nichtfinanziellen Erklärungen und Nachhaltigkeitsberichte der DAX40-Unternehmen für das Geschäftsjahr 2022 untersucht (Stichtag: 31.5.2023). Bei der Analyse betrachteten wir – wie schon bei unserer ersten CSRD-Readiness Analyse aus dem Jahr 2022 – erneut die Themen Berichtsstruktur, Prüfungsmodalitäten, Ökologie, Soziales, Governance und Standards. Zusätzlich haben wir in diesem Jahr neue Kriterien zu den Themen Wesentlichkeit, Stakeholder-Engagement und Lieferkette aufgenommen, da die Relevanz dieser Themen im Zuge der CSRD – und anderen aktuellen Regulierungen wie dem Lieferkettensorgfaltspflichtengesetz (LkSG) – erheblich zunehmen wird.

Wesentlichkeit: massiver Bedeutungszuwachs

Die EU-Standards zur Nachhaltigkeitsberichterstattung (European Sustainability Reporting Standards, ESRS), mit denen die Anforderungen der CSRD konkretisiert werden, verleihen der Wesentlichkeitsanalyse enormes Gewicht: Ihr Ergebnis wird künftig ausschlagegebend dafür sein, zu welchen Disclosure Requirements (DRs) und Datenpunkten Unternehmen berichten müssen. Zugleich befreit der Entwurf Unternehmen von der Verpflichtung, zu begründen, warum sie ein bestimmtes Nachhaltigkeitsthema nicht als wesentlich erachten. Ausgenommen ist nur das Thema Klimawandel – hier müssen Unternehmen, die das Thema als nicht-wesentlich erachten, die Ergebnisse ihrer Wesentlichkeitsanalyse offenlegen.

Mit Hilfe einer Wesentlichkeitsanalyse sollen Unternehmen eingrenzen, welche Nachhaltigkeitsthemen für ihre nichtfinanzielle Berichterstattung relevant sind. Nach dem Prinzip der doppelten Wesentlichkeit müssen die Unternehmen Nachhaltigkeitsaspekte dabei aus zwei Perspektiven betrachten: Bei der Inside-Out Perspektive (Impact Materiality) gilt es, den Schweregrad und die Wahrscheinlichkeit von tatsächlichen und potenziellen negativen und positiven Auswirkungen auf Menschen und Umwelt zu ermitteln – und zwar entlang der gesamten Wertschöpfungskette (vor- und nachgelagerte Impacts). Bei der Outside-In Perspektive (Financial Materiality) sollen Nachhaltigkeitsaspekte bestimmt werden, die den Wert eines Unternehmens und dessen finanzielle Entwicklung positiv oder negativ beeinflussen (können) – deswegen auch: Risiken- & Chancenperspektive.

Fast ein Viertel der DAX40-Unternehmen (9 Unternehmen) berücksichtigen bereits heute in ihrer Wesentlichkeitsanalyse auch vor- und nachgelagerte Impacts und erfüllen damit eine zentrale Vorgabe der ESRS an die Ermittlung der Impact Materiality. Etwas weniger, nämlich sieben Unternehmen, unterscheiden dabei bereits zwischen tatsächlichen und potenziellen negativen bzw. positiven Auswirkungen. Ebenso viele Unternehmen (7) geben bei der Beschreibung ihrer Wesentlichkeitsanalyse schon heute explizit an, sich an den kommenden Anforderungen der ESRS zu orientieren.

Dennoch bleibt zu konstatieren, dass mehr als drei Viertel der DAX-Unternehmen beim Thema Wesentlichkeit noch nicht die CSRD-Anforderungen berücksichtigen. Dies kann als Indiz dafür gelten, dass mit einer Anpassung an die neuen Vorgaben ein hoher Zeit- und Ressourcenaufwand verbunden ist. Unternehmen sind daher gut beraten, sich frühzeitig mit den Anforderungen zu beschäftigen, um die Wesentlichkeitsanalyse rechtzeitig als belastbares Fundament eines prüffähigen, ESRS-konformen Reportings ab dem Berichtsjahr 2024 aufzubauen.

Stakeholder-Einbeziehung: vulnerable Gruppen bisher nicht im Fokus

Eng verknüpft mit dem Thema Wesentlichkeit ist auch die Stakeholder-Einbeziehung: Die ESRS definieren zwei Gruppen von Stakeholdern: „Nutzer der Nachhaltigkeitsberichterstattung“ (also z.B. Investor*innen, Analyst*innen, Geschäftspartner, Sozialpartner, Zivilgesellschaft und NGOs) und „Betroffene Stakeholder“. Dies sind Einzelpersonen oder Gruppen, die von den Aktivitäten eines Unternehmens positiv oder negativ betroffen sind oder sein können – dies schließt auch die Wertschöpfungskette des Unternehmens mit ein. Ein besonderer Fokus liegt dabei auf „vulnerablen Gruppen“: Dies können beispielsweise Anwohner*innen sein, die durch Lärm oder Umweltverschmutzungen unmittelbar beeinträchtigt werden, oder indigene Völker, die in der Wertschöpfungskette unter Auswirkungen der Geschäftstätigkeit leiden. Dabei machen die ESRS allerdings keine konkreten Vorgaben dazu, wie die Einbeziehung dieser Stakeholder-Gruppen aussehen soll.

Die Analyse zur Berichterstattung zur Stakeholder-Einbeziehung bei den DAX40-Unternehmen fällt durchwachsen aus: Zwar berichten bereits knapp ein Drittel (13 Unternehmen) über eine dezidierte Stakeholder-Strategie. Von diesen 13 Unternehmen berichten allerdings nur acht über die Ergebnisse der Stakeholder-Einbeziehung und daraus resultierende Maßnahmen. Und nur drei DAX-Unternehmen treffen Aussagen zur Einbeziehung von vulnerablen Gruppen. Hier sind die Unternehmen gefragt, den Fokus künftig stärker auf den Dialog mit ihren Stakeholder-Gruppen zu legen.

Nachhaltigkeitsrisken: Teil des Corporate Risk Managements?

Ebenfalls eng verwandt mit dem Thema Wesentlichkeit ist der Aspekt des Risikomanagements: Die CSRD verändert auch hier die Anforderungen. Gefordert ist eine ganzheitliche und systematische Auseinandersetzung mit den wesentlichen Nachhaltigkeitsauswirkungen, ‑risiken und ‑chancen entlang der gesamten Wertschöpfungskette. Die Klimakrise kann beispielsweise erhebliche finanzielle Risiken mit sich bringen, wenn Klimaschäden die unternehmerische Infrastruktur, den Geschäftsbetrieb oder die Lieferkette beeinträchtigen. Die CSRD verlangt eine zukunftsgerichtete Risikobewertung unter Berücksichtigung kurz-, mittel- und langfristiger Zeithorizonte.

Die DAX40-Unternehmen haben sich hier bereits auf den Weg gemacht: Bereits 35 Unternehmen haben die Analyse von Nachhaltigkeitsrisiken in ihrem Corporate Risk Management verankert.[1] Dies zeigt, dass die DAX40 die Berücksichtigung von ESG-Risiken in Kernprozessen zunehmend stärker auf dem Radar haben – sie haben also bereits Risikomanagementprozesse aufgebaut, die künftig zwar weiter adaptiert und ausgeweitet, aber nicht vollständig neu aufgebaut werden müssen.

Prüfung: quantitativer und qualitativer Aufwärtstrend

Mit der CSRD wird die externe Prüfung der Nachhaltigkeitsinformationen im Sustainability Statement als Teil des Lageberichts durch Abschlussprüfer*innen verpflichtend. Diese Prüfung ist zunächst mit „begrenzter Sicherheit“ (limited assurance) durchzuführen. Als Grundlage dafür sollen 2026 europäische Prüfungsstandards mit begrenzter Sicherheit durch die Europäische Kommission verabschiedet werden. Perspektivisch soll die deutlich umfassendere Prüfung des Sustainability Statements mit „hinreichender Sicherheit“ (reasonable assurance) verpflichtend werden. Ein Zeitpunkt hierfür steht allerdings noch nicht fest. Mit diesen Anforderungen nimmt für die berichterstattenden Unternehmen auch die Dokumentationspflicht zu, um beispielsweise Prozess und Ergebnisse der Wesentlichkeitsanalyse prüferisch abnicken lassen zu können.

Bei den DAX-Unternehmen ist bereits zu erkennen, dass die Bedeutung der Abschlussprüfung von Nachhaltigkeitsinformationen steigt: Insgesamt ließen 34 DAX-Unternehmen die nichtfinanzielle Erklärung bzw. den Bericht vollständig prüfen – sechs mehr als im Vorjahr. Nicht nur in quantitativer, sondern auch in qualitativer Hinsicht ist ein Aufwärtstrend zu verzeichnen: Bereits knapp ein Viertel (9; Vorjahr: 6) der nichtfinanziellen Erklärungen der DAX-Unternehmen wurden zumindest teilweise mit „hinreichender Sicherheit“ (reasonable assurance) geprüft, wohingegen 26 (Vorjahr: 26) lediglich mit „begrenzter Sicherheit“ geprüft wurden.

GRI, SASB und Co.: Wie geht es weiter?

Aus unseren täglichen Gesprächen mit Nachhaltigkeitsverantwortlichen in Unternehmen wissen wir, dass derzeit viele Unternehmen die Frage beschäftigt, welche Rolle Berichtsstandards wie GRI oder SASB in Zukunft spielen werden.

Die Global Reporting Initiative (GRI) weist in der Kommentierung des ESRS-Konsultationsentwurfs darauf hin, dass Unternehmen, die schon gemäß den GRI-Standards zu Nachhaltigkeit berichteten, ideal für die kommenden Berichtsanforderungen aufgestellt seien. Tatsächlich ist anhand der Berichterstattung 2022 bisher noch keine Abkehr von GRI zu erkennen: nur drei DAX-Unternehmen berichteten 2022 nicht nach GRI – ebenso wenige wie im Vorjahr. Bei den GRI-Berichterstattern ist zugleich eine qualitative Zunahme der Offenlegung abzulesen: So berichteten 14 Unternehmen in Übereinstimmung mit den GRI-Standards („in accordance with“); 2021 hatten erst sechs Unternehmen die Option umfassend („comprehensive“) gemäß den früheren GRI-Standards gewählt. Nur noch 20 DAX-Unternehmen entschieden sich 2022 für die niedrigschwellige Variante „unter Bezugnahme auf die GRI-Standards“ („with reference to“). Im Vorjahr hatten noch 31 Unternehmen gemäß der ehemaligen Option Kern („core“) berichtet.

Die SASB-Standards sind vor allem in den USA bedeutsam – aber auch für Unternehmen relevant, die ESG-Informationen für Investor*innen aufbereiten wollen. Bei der Anwendung dieser Standards war 2022 ein leichter Rückgang zu verzeichnen: 23 DAX-Unternehmen wendeten 2022 die SASB-Standards an – drei weniger als noch 2021.

Neben GRI und SASB spielen noch andere Buchstabenkombinationen für das Nachhaltigkeitsreporting eine Rolle: So wird auch die Communication on Progress (CoP) des UN Global Compact (UNGP) zunehmend anspruchsvoller. Politisch ist zudem häufig ein Reporting nach dem Deutschen Nachhaltigkeitskodex (DNK) sowie Erwähnungen der Sustainable Development Goals (SDGs) von Bedeutung. Damit nicht genug: Das International Sustainability Standards Board (ISSB) der IFRS-Stiftung hat im Juni 2023 die ersten Entwürfe globaler Nachhaltigkeits-Berichterstattungsstandards S1 und S2 veröffentlicht. Sie sollen künftig einen weltweit einheitlichen Rahmen für die Berichterstattung zu nachhaltigkeitsbezogenen Risiken und Chancen gegenüber Kapitelgeber*innen bilden.

Doch ein Ende der Buchstaben-Suppe ist möglicherweise in Sicht: In unseren aktuellen Diskussionen mit Unternehmen und bei den Berichtskonzeptionen für die nächsten zwei bis drei Jahre zeichnet sich bereits ab, dass viele Unternehmen schon allein aus Kapazitätsgründen nicht um eine Entscheidung herumkommen, ob sie sich neben der ESRS-konformen Berichterstattung auch noch eine explizite GRI-, SASB-, UNGC-, DNK- und SDG-Berichterstattung „leisten“ wollen und können. Ein Fokus auf regulatorische Anforderungen – also zumindest für das Sustainability Statement zur Adressierung der CSRD-Anforderungen – ist hier schon jetzt erkennbar.

Fazit und Ausblick

Bei den Themen Prüfung und Risikomanagement sind die untersuchten DAX40-Unternehmen bereits gut aufgestellt. Dieses Ergebnis überrascht kaum, haben die großen Unternehmen doch in der Regel für diese Themen bereits über Jahre gereifte Prozesse etabliert, die nun zwar angepasst und ausgeweitet, aber nicht komplett neu aufgebaut werden müssen. Unternehmen, die anders als die DAX-Unternehmen bisher wenig Erfahrungen mit prüffester Berichterstattung und dem Aufbau eines ESG-Risikomanagements gesammelt haben, sollten sich bewusst sein, dass dies aufwändige Prozesse sind, die ausreichend zeitlichen Vorlauf benötigen. Eine frühzeitige Auseinandersetzung vor Beginn der Berichtspflicht ist daher angeraten.

Bei den Themen Wesentlichkeitsanalyse und Stakeholder-Einbeziehung müssen sich auch die DAX-Unternehmen bis 2024 noch einige Hausaufgaben notieren. Auch hier bestehen zwar in Unternehmen, die in der Vergangenheit GRI-konforme Berichtsprozesse aufgebaut haben, in der Regel bereits umfangreiche Erfahrungen; die CSRD verändert aber auch bei diesen Themen durch ihre Definition von Wesentlichkeit sowie den Fokus auf vulnerable Gruppen die Anforderungen.

Aktuell bietet der Rückblick allerdings noch keine Antworten auf zwei aktuelle Fragen, die in der Vorbereitung auf das Reporting 2023, 2024 und 2025 viele Nachhaltigkeitsabteilungen beschäftigen: Welche Standards sollten im Fokus stehen und in welchen Formaten können weitere wichtige Nachhaltigkeitsinformationen, die über die CSRD-Pflichtangaben hinausgehen, veröffentlicht werden?

Im August schauen wir uns im zweiten Teil unserer Artikel-Serie an, wie gut die DAX40-Unternehmen bereits auf die CSRD-Anforderungen der inhaltlichen ESG-Themen vorbereitet sind.

Gerne teilen wir weitere Details unserer CSRD-Readiness-Analyse. Senden Sie uns bei Interesse einfach eine Mail an info@stakeholder-reporting.com.

[1] In unserer Analyse haben wir keine qualitative Bewertung vorgenommen, wie umfangreich die Nachhaltigkeitsrisiken bereits im Corporate Risk Management berücksichtigt werden.

An Analyse und Auswertung waren insbesondere Sebastian Duhe, Johanna Ehrenfried und Marius Krämer sowie Anna Zimmermann, Michael Zahn, Jana Kruse und Moritz Sckaer beteiligt.

*Dieser Artikel wurde am 21.08.2023 auf Basis aktueller Informationen angepasst.